Het pensioenfonds belegt de premies voor pensioen. Het doel is genoeg rendement te behalen op de beleggingen, zodat iedereen een volwaardig pensioen krijgt. Ook streeft het pensioenfonds ernaar de pensioenen elk jaar te kunnen verhogen. We beleggen circa 1,2 miljard euro voor pensioenen die zijn ingekocht. Daarnaast beleggen we individuele pensioenkapitalen, ter waarde van zo'n 0,2 miljard euro.

Het beleggen gebeurt door gespecialiseerde vermogensbeheerders. Die vermogensbeheerders worden aangestuurd door één externe partij die we de fiduciair vermogensbeheerder noemen. Bij ons is dat BlackRock. Het bestuur zet de kaders uit waarbinnen BlackRock en de andere vermogensbeheerders werken.

We beleggen met de groots mogelijke zorgvuldigheid. Daarbij nemen wij (als het om de ingekochte pensioenen gaat) en iedereen die de premie laat beleggen (als het om de individuele pensioenkapitalen gaat) risico's. Deze risico's zijn echter weloverwogen en worden zoveel mogelijk gespreid. Naar verwachting levert het nemen van risico op de lange termijn meer rendement op dan wanneer wij en iedereen die de premie laat beleggen, zouden sparen.

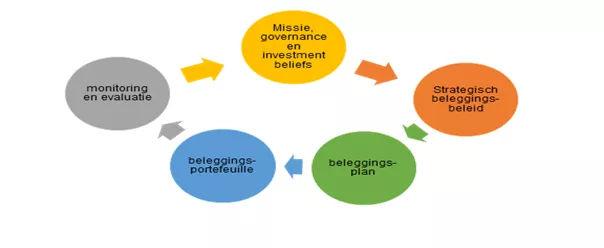

Beleggingscyclus

De beleggingscyclus van het pensioenfonds begint bij missie, governance en investment beliefs. In deze eerste stap worden de doelstellingen, inrichting van het pensioenfonds inclusief taken en verantwoordelijkheden alsmede de beleggingsovertuigingen (investment beliefs) vastgesteld en toegelicht.

De tweede stap gaat in op het strategisch beleggingsbeleid (risicobudget). In deze stap wordt gezocht naar een beleggingsportefeuille die aansluit bij de risicohouding en doelstellingen van het pensioenfonds. Het bestuur maakt hier onder andere gebruik van een ALM studie om verschillende portefeuilles in verschillende scenario’s te onderzoeken. Het bestuur kiest – in nauw overleg met de beleggingscommissie, fiduciair vermogensbeheerder en ALM consultant – uiteindelijk een strategische portefeuille die het best aansluit bij de doelstellingen van het pensioenfonds en die past binnen de risicohouding zoals die overeengekomen is met de sociale partners.

In de derde stap stelt het pensioenfonds een beleggingsplan op. Het jaarlijkse beleggingsplan is de vertaling van de eerder gekozen strategische portefeuille naar de beleggingsportefeuille van het komende jaar. Dit beleggingsplan wordt – in nauw overleg met de beleggingscommissie en fiduciair vermogensbeheerder – opgesteld en uiteindelijk vastgesteld door het bestuur.

De vierde stap betreft de implementatie van het beleggingsplan naar een beleggingsportefeuille. Voor het pensioenfonds is het beheer van het vermogen, inclusief rente- en valuta-afdekking, uitbesteed aan de fiduciair vermogensbeheerder. Het bestuur stelt – in nauw overleg met de beleggingscommissie en fiduciair vermogensbeheerder – de vermogensbeheerders voor de verschillende onderdelen van de beleggingsportefeuille aan. Alle vermogensbeheerders werken op basis van schriftelijk vastgelegde instructies en richtlijnen.

De laatste stap, monitoring en evaluatie, gaat na of het beleggingsbeleid wordt uitgevoerd zoals beoogd maar daarnaast ook of het gekozen beleggingsbeleid nog steeds past bij de doelstellingen van het pensioenfonds. Hiervoor ontvangt het pensioenfonds verschillende rapportages van zowel de (fiduciair) vermogensbeheerders als de custodian. Tijdens bestuursvergaderingen en vergaderingen van de beleggingscommissie wordt aandacht besteed aan de verschillende rapportages. Op basis hiervan kan een wijziging in het beleggingsbeleid zoals bijvoorbeeld het vervangen van een vermogensbeheerder worden doorgevoerd.

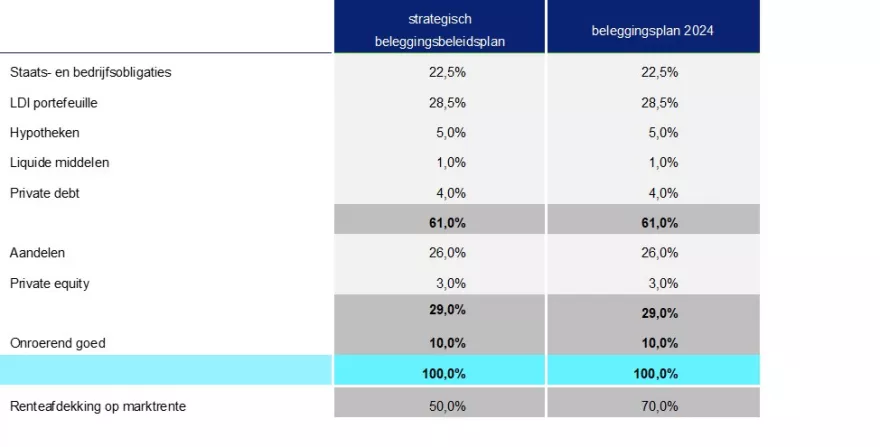

De verdeling van de beleggingsportefeuille op basis van het strategisch beleggingsbeleid en het beleggingsplan 2024 ziet er als volgt uit:

Duurzaamheid beleggingen

Het pensioenfonds heeft een beleid duurzaamheid beleggingen opgesteld. Het pensioenfonds vindt het belangrijk bij beleggen rekening te houden met mens & milieu. We volgen daarin zoveel mogelijk de doelen van Vopak. In de praktijk betekent dit dat we geleidelijk alle beleggingen 'vergroenen' en er duurzame doelen aan verbinden. We werken met mandaten bij vermogensbeheerders. Een mandaat houdt in dat we een vermogensbeheerder de opdracht geven een deel van de beleggingsportefeuille te beleggen. Als een mandaat afloopt, zoeken wij bij voorkeur voor een nieuw mandaat naar duurzame varianten.

De uitvoering van het beleid inzake duurzaamheid beleggingen ligt in handen van BlackRock, de fiduciair vermogensbeheerder die alle beleggingen overziet. Die toetst ook of en in hoeverre onze beleggingen voldoen aan internationale normenkaders, zoals:

- UN Global Compact;

- OESO-richtlijnen voor multinationale ondernemingen;

- UN Guiding Principles on Business and Human Rights;

- Principles for Responsible Investment (PRI);

- Sustainable Development Goals (SDG's).

In bepaalde landen en sectoren beleggen we niet (bijvoorbeeld de tabaksindustrie) en we maken via BlackRock gebruik van ons stemrecht. Ook voert BlackRock voor ons een dialoog met de directie van bedrijven over sociaal beleid, milieu en ethisch gedrag. Dit doen we samen met andere beleggers. We hopen zo invloed uit te oefenen op het beleid van het bedrijf, zodat het duurzamer wordt.

Sustainable Finance Disclosure Regulation (SFDR)

Op grond van de Sustainable Finance Disclosure Regulation (SFDR) moeten pensioenfondsen rapporteren over hoe ze omgaan met de belangrijkste ongunstige effecten van de beleggingsbeslissingen op mens, milieu en samenleving (Environmental, Social & Governance). Het pensioenfonds weegt in het beleid duurzaamheid beleggingen algemene ESG-criteria mee.

Met de belangrijkste ongunstige effecten van de beleggingsbeslissingen op de duurzaamheid in de zin van artikel 4 en verdere uitwerking van de SFDR houden wij geen rekening. Onze pensioenregeling kwalificeren wij voorts als een artikel 6 product. Dit is een product dat niet per sé duurzame beleggingen omvat en ook niet streeft naar positieve ecologische of sociale kenmerken bij beleggingen.

Zoals hiervoor duidelijk is geworden betekent dat niet dat de beleggingsportefeuille geen duurzame beleggingen omvat. De risico-rendementsverhouding is evenwel de belangrijkste factor bij de invulling van de beleggingsportefeuille. De kwalificatie als artikel 6 product is mede ingegeven vanwege het feit dat ons pensioenfonds (nog) geen beschikking heeft over de gegevens die inzicht kunnen bieden in wat de belangrijkste ongunstige effecten van de beleggingsbeslissingen zijn en dat de kosten die samenhangen met de rapportageverplichtingen op deze effecten (nog) onduidelijk zijn.

In het kader van de SFDR wordt voorts opgemerkt dat ESG-criteria geen onderdeel van het beloningsbeleid van het bestuur van het pensioenfonds vormen. Wij zullen onze SFDR kwalificatie opnieuw bekijken bij de volgende update van het beleid duurzaamheid beleggingen.